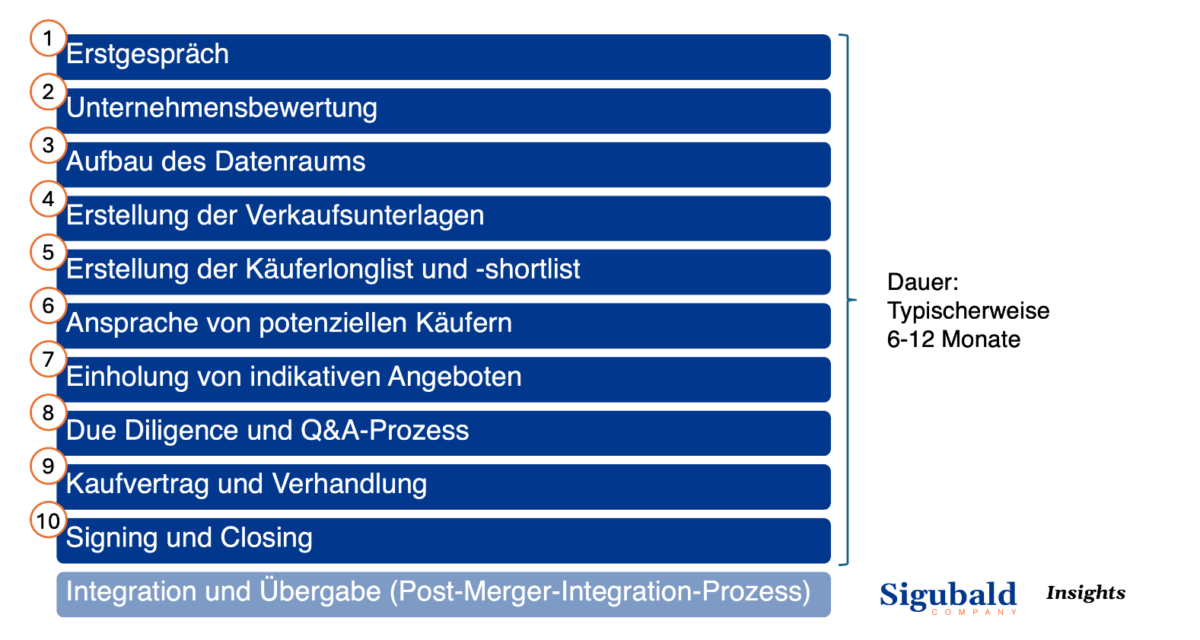

Wie ein Unternehmensverkauf abläuft

Der Verkauf eines Unternehmens ist ein komplexer Prozess, der sorgfältige Planung und Durchführung erfordert. Im Folgenden wird der typische Ablauf eines Unternehmensverkaufs mit einem M&A-Berater vereinfacht dargestellt:

Der M&A-Prozess

-

Erstgespräch

Das Erstgespräch dient dem Kennenlernen und der Festlegung der grundlegenden Rahmenbedingungen des Verkaufsprozesses. Dabei werden folgende Punkte besprochen:

- Kennenlernen: Hierbei lernen sich Berater und Verkäufer kennen und bauen Vertrauen auf. Dies ist wichtig, da man in der Regel über Monate zusammenarbeitet.

- Zielsetzung regeln: Die Ziele des Verkaufsprozesses werden festgelegt, beispielsweise die Preisvorstellungen, strategische Zielsetzungen und mögliche Käuferprofile.

- Timeline definieren: Ein grober Zeitplan wird erstellt, der alle wichtigen Meilensteine des Verkaufsprozesses umfasst.

-

Unternehmensbewertung

Die Unternehmensbewertung ist ein zentraler Schritt im Verkaufsprozess, da sie die Basis für die Preisfindung darstellt. Die Bewertung erfolgt sowohl quantitativ als auch qualitativ. In der Regel erfolgt die Bewertung basierend auf den Unternehmensbilanzen, in der Regel in Rücksprache mit dem Unternehmer und Steuerberater.

Quantitative Bewertung

- Verschiedene Bewertungsmethoden: Es gibt verschiedene Methoden zur Bewertung eines Unternehmens, wie die Ertragswertmethode, die Discounted-Cashflow-Methode (DCF), die Multiplikatormethode und die Substanzwertmethode. Jede Methode hat ihre Vor- und Nachteile und wird je nach Unternehmenssituation angewendet.

- Bereinigung der Bilanz: Um ein realistisches Bild der finanziellen Lage des Unternehmens zu erhalten, wird dabei auch die Bilanz bereinigt. Dies umfasst die Anpassung von außergewöhnlichen Aufwendungen und Erträgen sowie die Berücksichtigung von stillen Reserven und latenten Steuern.

Qualitative Bewertung

Neben den quantitativen Faktoren spielen auch qualitative Faktoren eine wichtige Rolle bei der Unternehmensbewertung. Hierzu zählen u.a.:

- Abhängigkeit vom Inhaber: Kleine und mittelständische Unternehmen sind in der Regel zu einem gewissen Grad vom Unternehmensinhaber abhängig. Diese Abhängigkeit gilt es zu verstehen.

- Marktstellung und Wettbewerb: Die Position des Unternehmens im Markt und seine Wettbewerbsfähigkeit.

- Management und Mitarbeiter: Die Qualität des Managements und die Kompetenz der Mitarbeiter.

- Kundenstamm: Die Loyalität und Diversifikation des Kundenstamms.

- Produkt- und Dienstleistungsportfolio: Die Breite und Qualität des Angebots.

- Innovationskraft: Die Fähigkeit des Unternehmens, sich an Marktveränderungen anzupassen und Innovationen zu entwickeln.

- Reputation: Das Ansehen des Unternehmens bei Kunden, Lieferanten und in der Öffentlichkeit.

-

Aufbau des Datenraums

Ein hochgradig standardisierter virtueller Datenraum wird eingerichtet, um alle relevanten Dokumente und Informationen sicher und strukturiert zu speichern. Dies erleichtert potenziellen Käufern den Zugang zu wichtigen Unterlagen und beschleunigt den Due-Diligence-Prozess.

-

Erstellung der Verkaufsunterlagen

Die Verkaufsunterlagen umfassen detaillierte Informationen über das Unternehmen und seine Finanzen. Wichtige Dokumente sind unter anderem:

- Memorandum

- Unternehmenspräsentation

- Finanzberichte

-

Erstellung der Käuferlonglist und -shortlist

Basierend auf den festgelegten Zielsetzungen und Käuferprofilen wird eine Longlist potenzieller Käufer erstellt. Diese Liste umfasst in der Regel strategische Investoren, Finanzinvestoren und gegebenenfalls MBI-Kandidaten. Nach der Erstellung der Longlist wird diese mit dem Verkäufer abgeglichen, der ein Vetorecht hat. Aus diesem Abgleich resultiert eine Shortlist mit den vielversprechendsten Interessenten, die in die nächste Phase des Verkaufsprozesses eintreten.

-

Ansprache von potenziellen Käufern

Die potenziellen Käufer werden diskret kontaktiert und über den Verkaufsprozess informiert. Ein Vertraulichkeitsabkommen (NDA) wird vereinbart, um sicherzustellen, dass alle Informationen vertraulich behandelt werden. Neben der Ansprache der Longlist, werden relevante Kontakte aus dem Netzwerk angesprochen und Interessenten über spezialisierte M&A-Plattformen gewonnen.

-

Einholung von indikativen Angeboten

Nun beginnt, in einem kompetitiven Prozess, die Einholung von indikativen Angeboten mittels LOI („Letter of Intent“). Im Rahmen dieses Prozesses wird auch ein erster Eigenkapitalnachweis eingeholt, um die Bonität des Käufers sicherzustellen.

-

Due Diligence und Q&A-Prozess

In der Due-Diligence-Phase prüfen die potenziellen Käufer das Unternehmen gründlich. Dieser Prozess umfasst eine detaillierte Analyse der finanziellen, rechtlichen, steuerlichen und operativen Aspekte des Unternehmens. Ziel ist es, mögliche Risiken zu identifizieren und eine fundierte Kaufentscheidung zu treffen.

-

Kaufvertrag und Verhandlung

Basierend auf den Ergebnissen der Due-Diligence-Prüfung werden die endgültigen Kaufverhandlungen geführt. In dieser Phase wird der Kaufvertrag ausgearbeitet, der alle wichtigen Bedingungen und Konditionen des Verkaufs enthält. Wichtige Punkte im Kaufvertrag sind:

- Kaufpreis und Zahlungsmodalitäten

- Garantien und Gewährleistungen

- Übergangsregelungen und Integrationspläne

-

Signing und Closing

Nach erfolgreichem Abschluss der Verhandlungen wird der Kaufvertrag unterzeichnet (Signing). In der Regel wird dieser von spezialisierten Anwälten der Vertragsparteien erstellt. Anschließend folgt die Abschlussphase (Closing), in der alle vertraglichen Bedingungen erfüllt und die Eigentumsrechte übertragen werden. In dieser Phase werden auch die Kaufpreiszahlung und die Übergabe der Unternehmensanteile durchgeführt.

-

Integration und Übergabe (Post-Merger-Integration-Prozess)

Nach dem Closing beginnt die Integrationssphase, in der das verkaufte Unternehmen in die Strukturen des Käufers integriert wird. Diese Phase umfasst die organisatorische und kulturelle Integration sowie die Umsetzung der im Kaufvertrag vereinbarten Übergangsregelungen.

Sie überlegen Ihr Unternehmen zu verkaufen? Kontaktieren Sie uns gerne.

Simon Seibold

Geschäftsführer

Email: office@sigubald.com

Telefon: 089 2152 5244